为了优化服务切实减轻纳税人负担,2021年4月1日起,税务机关实施的“首违不罚”清单制度正式开始实施。然而,该项减负政策落地后,很多人却出现了理解偏差,差点闯了大祸。这不,我们接下来就一起听听甲公司会计与老板发生的对话吧~

会计:老板,2020年度企业所得税汇算清缴工作差不多就要结束,我们公司经计算需要缴纳企业所得税52万元,而且需要在本月末之前足额缴纳!

老板:啥?居然需要缴这么多税!公司最近资金周转紧张,要不你再运作一下,少确认几笔收入让公司少缴点税吧?

会计:老板,不行啊,这样做是偷税,一旦被税务机关查处,不但要补税还要被罚款呐!

老板:税务机关现在不是在推行“首违不罚”制度吗?即便发现我公司存在偷税行为,但由于我公司是首次也不会给予处罚吧?

各位读者朋友,在工作中,您是否也遇到过类似上述对话中的情形?老板的想法是否正确呢?接下来,我们就来说说这事儿~

我们先来了解一下什么是“偷税”?

对于“偷税”概念的界定,《中华人民共和国税收征收管理法》第六十三条第一款做出了明确的规定,即“纳税人伪造、变造、隐匿、擅自销毁账簿、记账凭证,或者在账簿上多列支出或者不列、少列收入,或者经税务机关通知申报而拒不申报或者进行虚假的纳税申报,不缴或者少缴应纳税款的,是偷税。”

举例来说,假设文中甲公司会计人员按照老板的要求在账簿上少列了几笔收入,则其行为就构成了偷税。

那么,企业发生偷税行为是否可以按照“首违不罚”制度规定,被免于处罚呢?

我们来看一下相关文件是如何具体规定的。

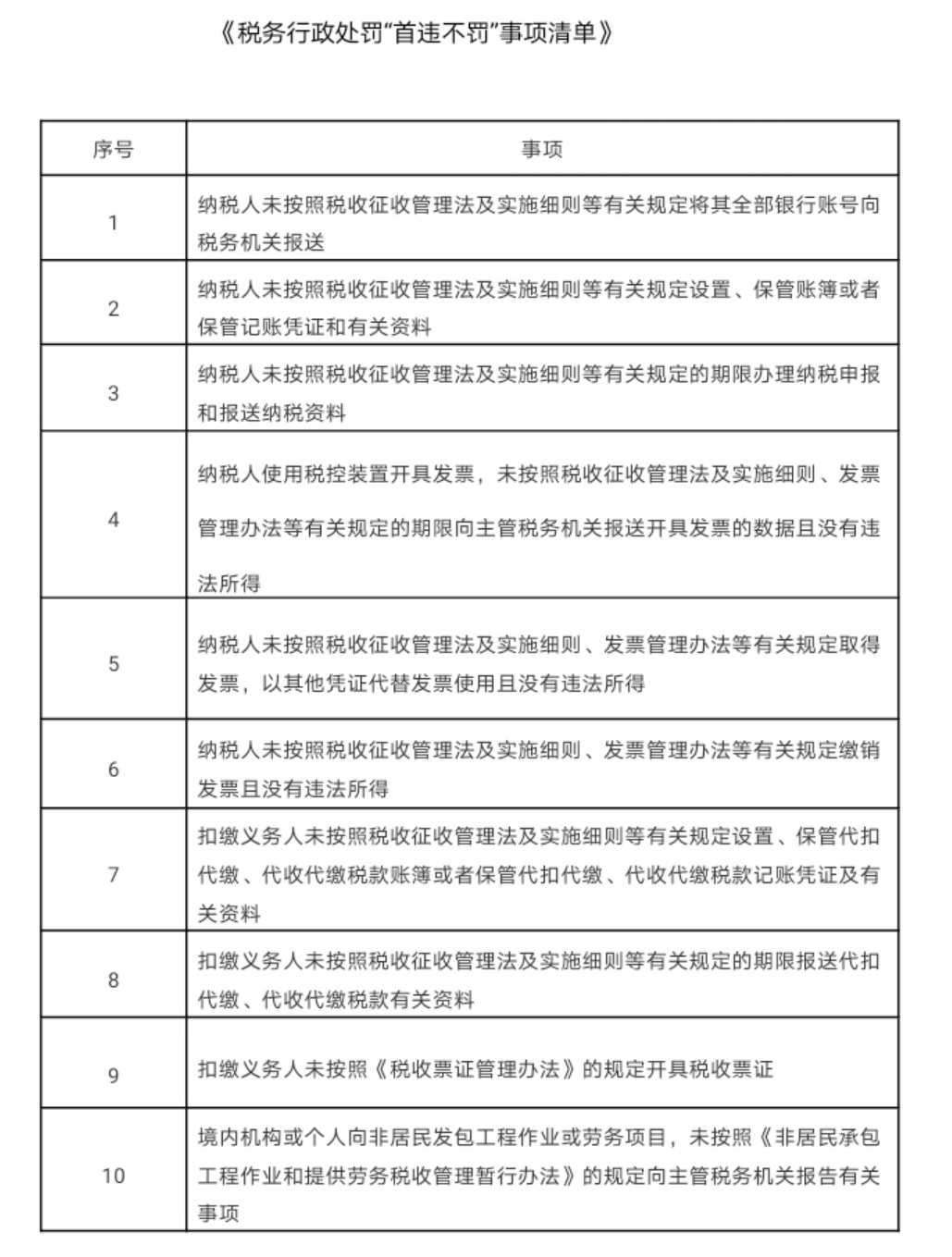

根据《国家税务总局关于发布<税务行政处罚“首违不罚”事项清单>的公告》(国家税务总局公告2021年第6号)规定,对于首次发生下列清单中所列事项且危害后果轻微,在税务机关发现前主动改正或者在税务机关责令限期改正的期限内改正的,不予行政处罚。

如上述清单所示,偷税行为未被列入清单中,因此,针对偷税行为仍然需要按照征管法相关规定处理,即“对纳税人偷税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。”

因此,偷税也可以适用“首违不罚”制度是错误的,这个误区各位读者朋友可千万要厘清!除此之外,对于偷税问题很多老板甚至是财务人员还有这样一个误区——企业存在偷税行为,只要在税务机关检查期间自行补缴税款就可以免于处罚了。然而,果真如此吗?

根据《国家税务总局关于税务检查期间补正申报补缴税款是否影响偷税行为定性有关问题的批复》(税总函〔2013〕196号)规定,“纳税人未在法定的期限内缴纳税款,且其行为符合构成偷税要件的,逾期后补缴税款不影响行为的定性。

纳税人在稽查局进行税务检查前主动补正申报补缴税款,并且税务机关没有证据证明纳税人具有偷税主观故意的,不按偷税处理。”

也就是说,只有在税务机关检查前主动补缴税款且税务机关没有其偷税主观故意证据的,企业才能免于被定性为偷税,否则则会按照偷税行为依法处理。

各位读者朋友,关于偷税行为的两个误区,这回您清楚了吗?

重点领域

虚开增值税发票刑事辩护 骗取出口退税刑事辩护 民商事案件涉税处理 税务渎职犯罪刑事辩护 逃税抗税刑事辩护重大疑难案件办理

重大涉税刑事案件申诉 税务处罚行政诉讼 税务处理案件申诉 房地产重大涉税案件处理 知识产权转让纳税筹划代理范围

案件委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 法学专家 智律网 屋连网QQ/微信号

1056606199